医院開業コラム

開業のタネ

開業ロードを走り抜け マネートレーニング教本 第10回

確定申告の注意事項2 ~雑所得・住宅ローン控除・セルフメディケーション税制~

- 財務・経理・会計

2023.04.18

こんにちは!ペンデル税理士法人の清水です!前回に引き続き「確定申告の注意事項」をお伝えいたします。今回は、雑所得に関する提出書類の変更点や、住宅ローン控除の改正点についてご説明しますので、参考になりましたら幸いです。

確定申告の変更点

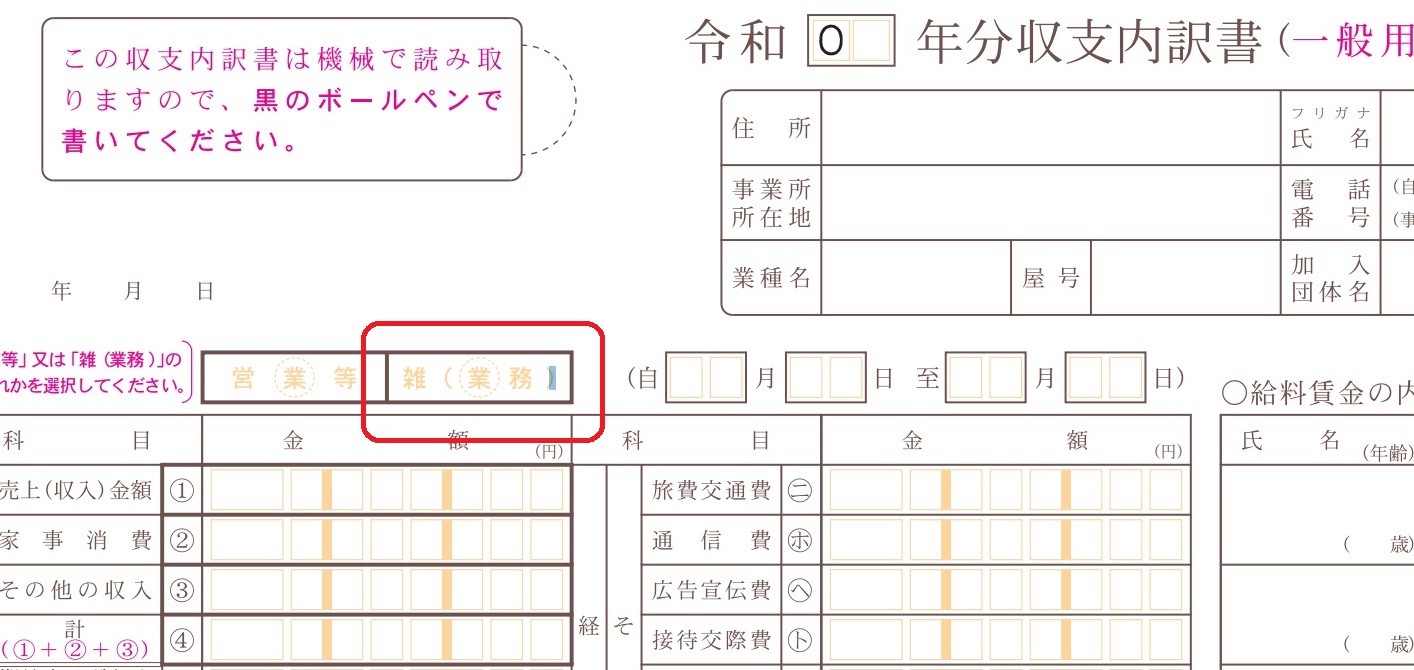

■ケース例:雑所得の申告書に収支内訳書の添付が必要になった!?

最近、副業をされる方が増えてきました。副業は基本的に雑所得に該当するため、収入が年間20万円を超える場合は確定申告をする必要があります。例えば、原稿料やシェアリング・エコノミー、ネット転売などです。

これまで白色申告を選択している人が事業所得や不動産・山林所得を申告する場合には、売上などの総収入金額と、それを得るために使った経費を記載する「収支報告書」を作成・提出し、5年間保存する必要がありました。令和4年分の確定申告から、その年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える人が確定申告書を提出する場合にも、上記が必要になりました。

【収支内訳書P.1「雑(業務)」箇所のアップ】

他にも、業務に係る雑所得を有する場合で、その年の前々年分の業務に係る雑所得の収入金額が300万円を超える人は「現金預金取引等関係書類(請求書や領収書などの書類)」を保存する必要があります。

増加する副業収入に関してチェックが厳しくなり、作成する書類も複雑になっています。決して個人で作成できない書類ではありませんが「時間がもったいない」「手間を減らしたい」という先生は、ぜひペンデル税理士法人までご相談ください。

住宅ローン控除の変更点

住宅ローン控除(正式名称「住宅借入金等特別控除」)については、以前もお話したとおり、住宅ローンの年末残高を一定割合分、税額控除が受けられる制度です。この制度も令和4年度税制改正による変更点がいくつかありますので、確認していきましょう。

①入居に係る適用期限が4年間(令和4年~令和7年)延長

改正前は、2021年中に住宅を購入して入居する必要がありました。今回の改正により期間が4年間延長され、令和7年までに購入して入居すれば、控除が受けられるようになりました。

②控除率が引き下げされ、控除期間が延長

これまでの控除率は借入金の年末残高の1%(上限4,000万円)でしたが、今回の改正で0.7%に引き下げられました。また、控除期間は購入した住宅が新築か中古かで変わります。新築住宅の場合は原則13年、中古で住宅を購入した場合は10年間、控除を受けることが可能です。

③所得要件が変更

(さらに…)

この記事をシェアする